「不識廬山真面目,只緣身在此山中。」過去幾年,全球經濟受到多重衝擊,身處亂局之中使得我們難以抓住問題本質。展望2025年,全球經濟系統進入「暖開機」的臨界點,為我們辨別問題、梳理脈絡留出了時間,也為政策轉向釋放了空間。

短期來看,全球經濟面臨三大挑戰:

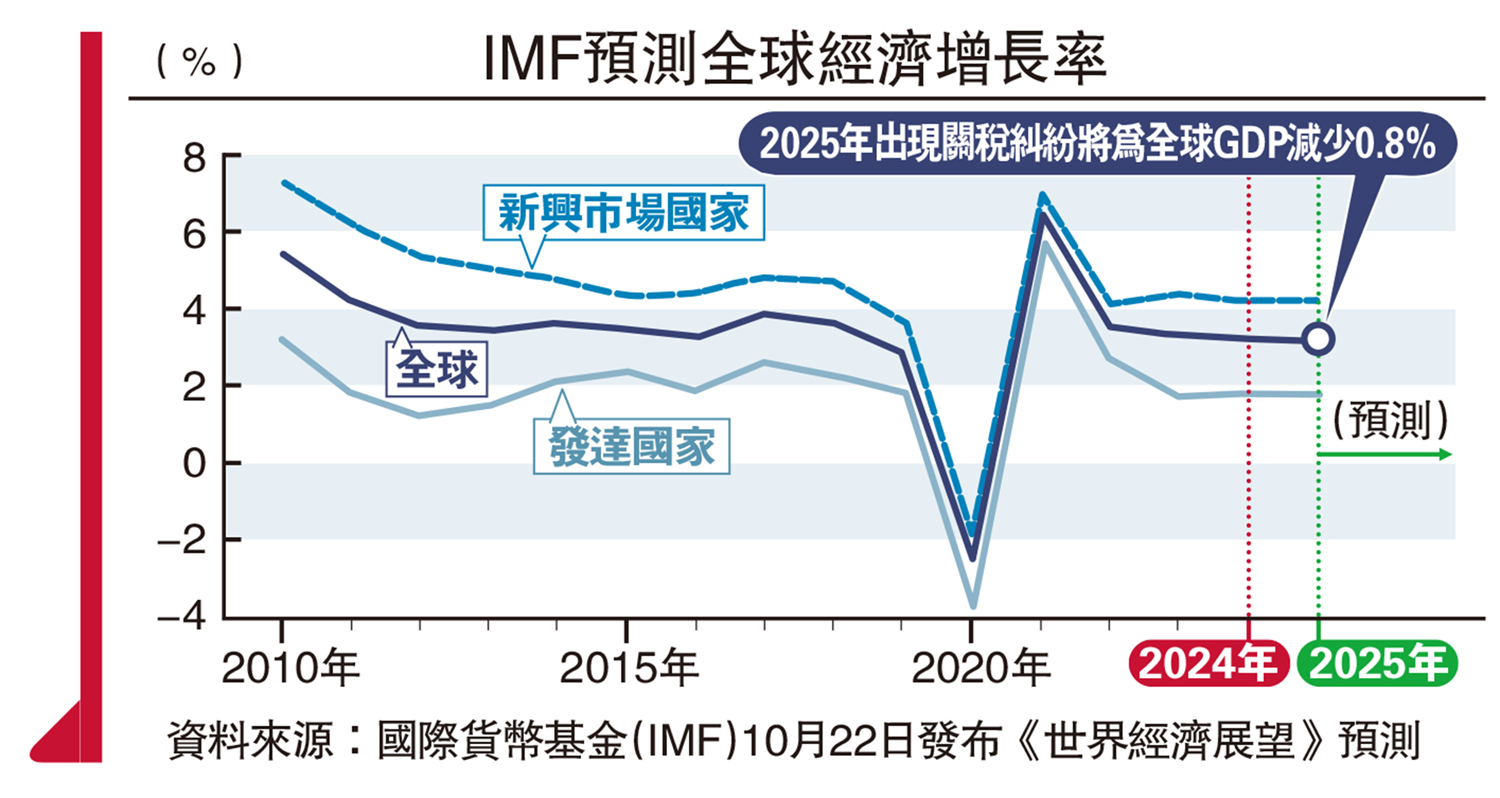

一是地緣政治風險。地區衝突、貿易保護主義及國際關係的緊張局勢仍對全球貿易、投資和經濟增長產生不利影響。在地緣政治局勢持續緊張的情況下,商品價格的新一輪飆升可能會進一步擾亂全球通脹水準,阻礙中央銀行放鬆貨幣政策,從而對財政政策和金融穩定構成重大挑戰。

二是全球金融脆弱性。超過預期或不及預期的經濟政策均可能會引發金融市場的劇烈波動,進一步收緊全球金融條件,對投資和增長造成壓力。值得關注的是,當前金融市場波動率與地緣政治風險的分化正在加劇,資產價格可能並未合理反映戰爭和貿易爭端的潛在影響,這種脫節使得短期內的劇烈衝擊更有可能發生。

三是主權債務壓力。隨着全球利率水準的上升和經濟增長的放緩,部分經濟體面臨較大主權債務壓力。債務國需要重塑財政結構,重建財政緩衝,以確保公共債務走上可持續的道路。如果這些經濟體的債務問題得不到妥善解決,可能反過來影響其債務償還能力,進一步導致全球金融市場動盪。

長期而言,全球經濟仍面臨結構性問題,包括人口老齡化帶來的勞動力短缺、氣候變化和環境問題帶來的極端天氣和災害事件,競爭措施導致全球經濟效率降低以及全球供應鏈的脆弱性等等。

短期的挑戰與長期的結構性難題亟待宏觀政策的有效安排,而全球經濟系統的重塑則為靈活的宏觀政策調控釋放了更多的空間,但「暖開機」後的全球經濟環境也給經驗型政策制定帶來了不確定性。

一個關鍵的問題是,「暖開機」前經驗的可參照性。以美國聯儲局貨幣政策為例,新供給衝擊後的中性利率已經走高,「菲利浦斯凹陷區間」內美聯儲政策制定面臨兩難境地。較慢的降息速度給予美聯儲足夠的時間逐步評估中性利率是否確實上升,但行動過慢可能會危及勞動力市場。

雖然以更快的速度下調政策利率有助於緩解長期高利率政策受限的經濟環境,但如果中性利率實際上已升至疫情前的水準以上,則可能導致降息幅度過大,帶來金融系統不穩定性。一方面,嚴謹清晰的貨幣政策規則能更好地穩定長期市場預期。當經濟變化發生時,美聯儲可以參照規則逐步做出反應並預留充足的時間評估經濟的真實狀況及其決策的可能影響。另一方面,相機抉擇則要求美聯儲在經濟出現轉折點時進行相對快速的調整。

做好市場溝通及預期管理

在2025年的「暖開機」過程中,經驗主義的決策方法可能不再完全適用,快速變化的內外部環境需要指向明確、落點精準、發力適度的宏觀政策。具體而言,2025年的政策搭配將呈現四大特徵:

首先,良好的市場溝通與預期管理。政策的有效實施離不開清晰且一致的市場溝通,合理引導公眾和投資者的預期能夠有效減少不必要的市場波動,維持市場信心。

其次,廣泛的經濟資料驅動。政策制定者將依賴更加全面和精細的經濟資料來指導政策方向,確保決策的科學性和精準性。及時的資料監測將使政策反應更為迅速和有效,以應對各種可能出現的經濟變化。

再次,靈活的貨幣政策。雖然短期內通脹壓力有所緩解,但中期的供需再平衡仍可能引發價格波動。各國央行將保持對經濟環境的敏銳監控,通過靈活調整利率等貨幣政策工具,在控制通脹和支持經濟增長之間尋求最佳平衡,以應對不確定的經濟前景。

最後,精準的財政政策。財政政策將聚焦於解決經濟復甦中的不均衡問題,尤其是在刺激內需和增強經濟韌性方面。政府支出將集中於關鍵領域,例如基礎設施、技術創新和社會福利,確保經濟增長的包容性和持續性。

長期來看,面對全球經濟環境中的諸多不確定性,政策制定者仍需在風險管理方面保持高度警惕,重點關注金融穩定,防範潛在的系統性風險,以確保經濟運行的平穩與可持續性,同時布局長期結構性改革,以優化供需結構提升經濟的長期潛力,解決深層次的結構問題,為經濟的可持續發展奠定基礎。

(作者為工銀國際首席經濟學家、董事總經理)