春節後中美資產經歷了一輪明顯的交易轉向,美股走弱、美債走強;中國AH股強勢反彈,中國債券顯著回調,「東升西降」敘事再度流行。資本波動引發市場討論,中美資產的宏觀敘事是否發生根本性變化?全球資產定價的轉折是否已經到來?

回答上述兩個問題之前,我們首先來理清一個問題,過去一個多月,中美資產在定價什麼?

2024年中國內需最大主線是有效需求不足。典型指標包括2024年城投預算外同比收縮約3.7萬億元(人民幣,下同);居民信貸同比收縮約1.55萬億元。內需收縮同時在企業盈利(分子端)和金融條件施加壓力,所以2024年中國資產整體表現是風險資產弱,避險資產強。

2024年美國資產最大的主線是人工智能(AI)驅動科技革命向上,所以美國資產可以克服全球需求向下的大趨勢,美股一再突破歷史高峰。全球的資金也在定價「美國佔優」敘事,美國和非美資產的引力差加大。

中美如此敘事在波折中持續約一年,這也是2024年市場選擇的主流定價模式。8月美國一波「薩姆規則」引發的資產波動之後,中美資產敘事得到強化。11月特朗普宣布勝選重返白宮以來,市場聚焦於「強美元─強美股」的特朗普預期交易,將美國和非美資產裂差、美元潮汐湧向美國的交易推向極致。

DeepSeek擊破美壟斷優勢

2024年8月以後形成的中美資產一致預期,在年初中國AI大模型DeepSeek衝擊之下開始鬆動。DeepSeek衝擊之後,中國一線和強二線地產銷售也展現出令人意外的韌性。市場開始重新定價中國內需邏輯:雖然市場認為仍需觀望未來基本面的反彈,但資金開始傾向定價基本面下行斜率較2024年改善。恰逢央行收緊流動性、改變基礎貨幣投放方式(暫停國債購買),2024年擁擠的債券多頭交易終於在春節過後迎來一波回吐,債券利率顯著回調。

美國資產的敘事也是在節後迎來一波反轉。DeepSeek動搖了過去兩年美國「例外論」的基礎──AI科技美國獨享壟斷權。1月20日之後,特朗普交易從預期走向現實,特朗普上任之後連續推進的關稅及財政支出削減,缺乏透明規則,市場開始擔憂美國經濟脆弱性。加上偏弱的經濟和就業數據,美國衰退敘事水到渠成。美股連跌四周,美債利率下破4.3%,美元指數重回特朗普交易之前水平。

回顧過去一個月,中美資產逆向走勢,本質上是市場對2024年一致預期的中國內需疲軟和美國例外論進行了一次修復:中國經濟可以修復,哪怕斜率偏低;美國似乎不再例外,至少不如過去兩年那麼好。

回溯2023年至今,市場見證了幾個極端的資產定價——黃金歷史新高、納指歷史新高、中債利率新低(過去二十年以來),還有創近二十年新高的美債利率及美元指數。這些趨勢頻繁暗示,疫後全球正在經歷一輪少見的全球秩序重塑,並非短周期可以充分解釋。

2025年納指、中債、美債和美元,不約而同啟動了方向調整。市場開始興奮,全球資產定價的大轉折是否已經到了?我們用四個視角來評估中美資產定價的主線。中國內需、美國周期、美元潮汐流向、全球製造業周期。2022年之後,中美處在各自長周期中。

美國的長周期底層驅動因素在於新一輪科技革命(即AI),也是全球新周期的驅動力。地產是中國長周期重要決定因素,中國地產還牽引着財政框架和金融體系,中國內需的種種複雜性,內需政策節奏和內需提振機制不同以往,均與地產長趨勢變化有關。

中國地產有望走向新模式

2022年以來,中美長趨勢的分野,也帶來全球美元潮汐流向和全球製造業格局的大圖景。對於中美經濟走向、全球資產定價,我們維持五點判斷,也是從更長周期視角觀察中美資產得到的結論。

第一,中美資產必將迎來大拐點。中國終將走出地產傳統模式對內需的拖累,美國也終將結束AI研發階段一枝獨秀帶來的美國例外論。

第二,中國資產大拐點如何到來?關鍵在地產。我們秉持此前觀點,中國資產大拐點取決於利率是否降至適配水平,地產走出老模式(金融屬性佔優模式),走向新模式(消費屬性佔優模式)。

地產對於中國內需的重要性,地產傳統模式終將翻篇,對於這兩點市場較早凝成共識。市場現有分歧主要集中於地產拐點需要的條件──中國能否避免(或者應該避免)一次日本低利率經驗,能否走出一條中國特色的需求提振之路,這或許是當前市場對中國債券、A股內需板塊及中國黑色系大宗商品走勢分歧的根源所在。

第三,美國資產大拐點何時到來?關鍵在科技。決定美國經濟周期走向的主要有三個因素:科技、信用和財政。歷史經驗顯示,科技革命驅動的產業周期是美國經濟和資產最根本性的決定力量。一旦美國啟動新一輪科技革命,科技革命早期階段美國研發保持絕對領先地位,全球定價美國科技,美國資產2023年至2024年優於其他非美國家。哪怕此時美國槓桿周期向下,美國財政吃緊,都不影響美國風險偏好資產上行趨勢。

當AI結束研發投入階段(科技革命的第一階段),美國經濟和美國資產絕對優勢地位下降,美國與非美資產的差距開始縮窄。對應到本輪科技革命,AI真正走向應用(科技革命的第二階段)時,美國「例外論」終結,美元潮汐也將迎來真正大逆轉。

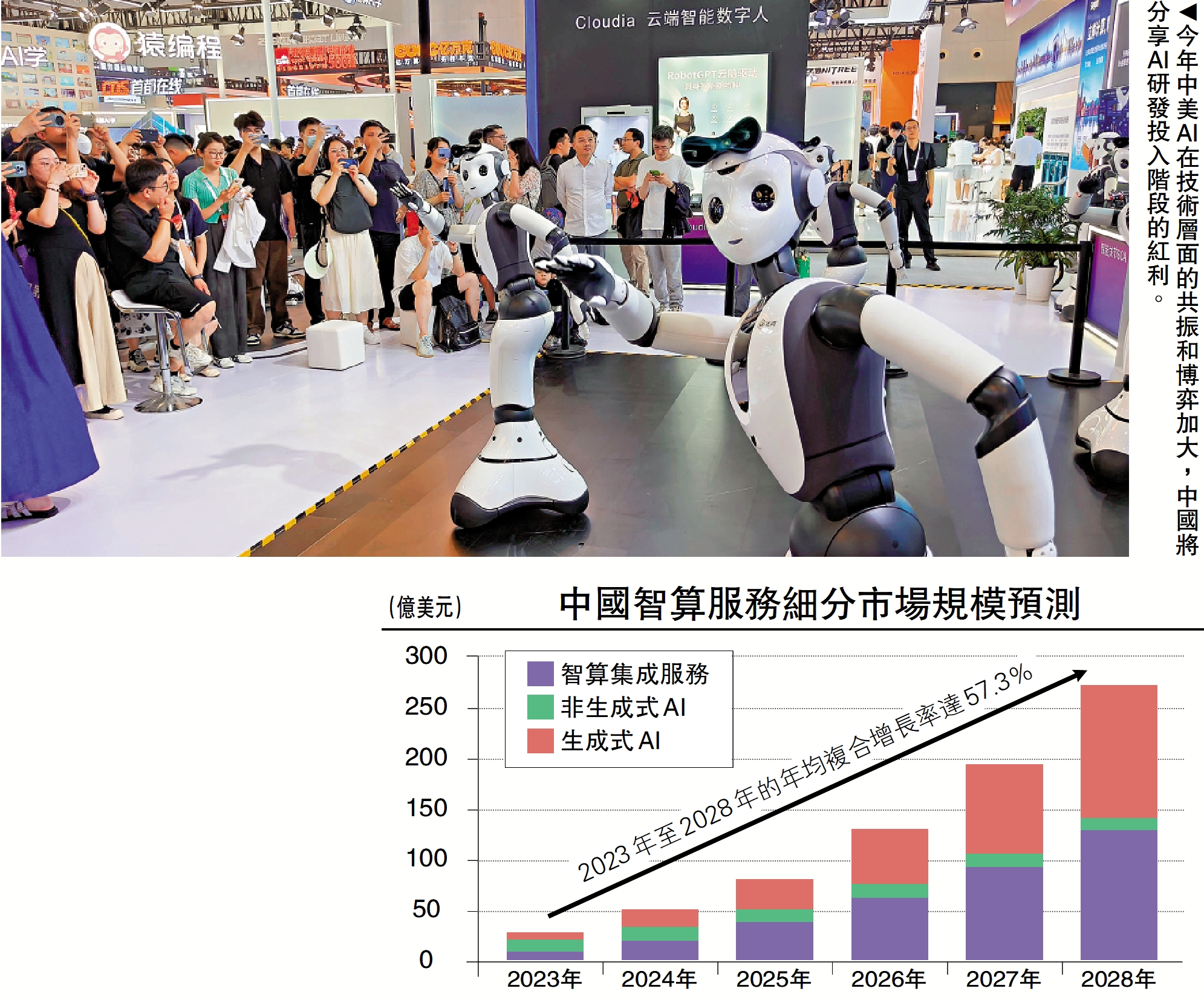

第四,DeepSeek以黑馬之姿宣告中美科技博弈推進,這既是近期新現象,也是本輪科技革命不同以往之處。我們復盤1970年代以來歷次科技革命,美國均在第一階段(研發階段)佔優,並且佔據絕對優勢。而在本輪AI驅動的科技革命中,2022年至2024年美國佔據絕對優勢地位,然而2025年伊始DeepSeek標誌着中國科技開始在第一階段挑戰美國科技壟斷權。2025年中美AI在技術層面的共振和博弈加大,中國將分享AI研發投入階段的紅利,這是我們復盤1970年代以來幾輪科技革命,較少遇見的情況。

第五,需要重視特朗普2.0關稅帶來的全球生產製造重塑。本輪關稅背後湧動的不再是簡單的中美產業博弈,更涉及疫後全球製造業秩序重塑。本輪關稅涉及面、稅率及動用的關稅手段,或超過2018年。

當下仍未有足夠證據顯示,中國地產已經徹底迎來趨勢反彈。按照筆者的判斷,中國需要將利率降至適配水平,才能夠真正重構地產消費品屬性,屆時才是地產的大拐點。我們對地產反彈期待,需要保持更多耐心。

DeepSeek挑戰美國在AI研發投入領域的絕對壟斷優勢,但AI尚未進入到真正的應用階段。歷史經驗顯示,科技研發階段,美國概率上保有相對優勢。由此來看,開年這一波定價美國資產大拐點也略顯過早。

中國地產供需長期趨勢終將切換,模式切換過程中地產對經濟的影響也將消退。因為地產模式呼應的是快速城鎮化向新型工業化轉型的大趨勢,這是中國必然經濟發展趨勢。而美國終將結束過去兩年在AI研發投資領域中的絕對領先地位,背後是科技驅動產業革命演繹的必然規律,從研發到應用,再到全面提升生產效率。

立足長期,中國終將擺脫地產負向拖累,中國資產的大拐點漸行漸近。從歷次科技革命演繹趨勢來看,AI將從美國走向全球,從研發走向全面應用,美國資產及美元潮汐的大拐點也漸行漸近。如果未來中國擺脫地產拖累,屆時大規模承接AI應用,則中國資產迎來一波波瀾壯闊的「大轉折」。

美政策不明朗 全球波動增

站在當下,2025年真正大轉折到來之前,中美資產難免高波動。2025年中國重要的變量是:DeepSeek標誌科技浪潮已至,以及傳統經濟探尋走出谷底的出口。2025年中國股票、債券和大宗商品可以有各自敘事,不必是交易同一方向,股債可以雙強。2025年美國或繼續推進AI資本開支,特朗普政策牌將逐一鋪開,如關稅、財政,美國乃至全球不確定性仍在,資產難免高波動。

(作者為中信建投證券首席宏觀分析師)