中國經濟面臨的主要矛盾是物價疲軟,需求缺口較大。中央經濟工作會議罕見地在物價低迷期將「穩物價」作為工作目標,體現了中央對物價的高度重視。近期經濟增速有所改善,但物價總體上仍然疲弱。展望2025年,低物價態勢如何破局?有何指標幫助判斷通脹拐點?這是本文要討論的問題。

當前物價水平普遍偏弱。與疫情之前的10年均值相比,不管是居民消費價格指數(CPI)同比還是工業生產者出廠價格(PPI)同比,都處於偏弱態勢。實際上,2016年那一輪低物價時期,CPI同比基本上穩定在2%左右,而近期CPI同比幾乎接近於零,這說明本輪國內生產總值(GDP)平減指數下滑更多來自於CPI的下行,需求疲弱而非供應過剩是本輪物價低迷的主因。

通脹低迷 揭示需求疲弱

國際清算銀行(BIS)基於多個經濟體的數據所做的研究顯示,低通脹時期,通脹總體方差的下降主要源於跨部門協方差的下降。這凸顯了低通脹狀態的一個關鍵特徵,就是跨部門價格變動的聯動性較低。在低通脹狀態下,部門價格變動雖然仍然表現出一定的差異,但這些變動通常比較孤立。換句話說,部門間價格溢出效應強度的下降反映出,低通脹狀態具有自我穩定性。

上述現象比較好理解,因為物價低迷可能反映總需求疲弱,居民如果多購買某種商品,可能會減少對另一種商品的購買,因此價格出現此消彼長,通脹預期也偏弱,物價共振減弱。相反,通脹如果較高,可能反映總需求較強,居民對多數商品的需求同時增加,通脹預期也普遍上升,導致物價共振現象增強。

BIS的研究還顯示,低通脹時期,外生衝擊對通脹的傳導也會下降。比如,同樣的石油供給衝擊,在低通脹與高通脹時期的傳導差別非常明顯。類似的現象也適用於匯率貶值,同樣的匯率貶值,在低通脹和高通脹時期,對物價的影響差別也比較明顯。

美國經濟學家弗里德曼有句話,意思是通脹無論何時何地都是一種貨幣現象。這句話不錯,但我們也要認識到,通脹是貨幣現象更像一個結果,而貨幣是否帶來通脹也要看貨幣的來源。貨幣創造主要有三個方式,即對外淨資產(經常項目順差)、私人信貸、財政擴張。一般來說,私人信貸創造的貨幣可能帶來通脹,但更可能帶來資產價格的上升,因為私人部門借錢可能用來購買存量資產,比如房地產。而財政創造的貨幣更容易進入實體,帶來物價上升(通脹)。

從需求端來看,貨幣可用來儲值,也可以用來支付。如果貨幣的儲值需求強,貨幣的流通速度也會下降,貨幣擴張可能難以推升通脹。如果貨幣的交易需求強,那麼貨幣增加就可能帶來通脹。而一段時間以來中國的情況是,貨幣的儲值需求偏強、而交易需求偏弱,通脹低迷。要提升物價,必須降低貨幣的儲值需求,提升貨幣的實體交易需求。那麼,如何破局?

要增加貨幣的交易需求,可能需要從供給端入手,就是改善貨幣的供給。近年來中國貿易順差金額為歷史較高水平,但不管是經常項目淨結匯還是新增外匯佔款,與貿易順差之間的差距系統性走闊。這意味着,出口企業不急於將外匯換成人民幣,反映總體上企業資金需求偏弱,對外淨資產不是創造貨幣的重要途徑。這種情況下,改善貨幣供給就是要從信貸投放貨幣轉化為財政投放貨幣。財政投放貨幣直接進入實體,提升交易貨幣的需求。財政投放貨幣還能增加私人部門淨資產,改善風險偏好,私人部門對儲值貨幣的需求也將下降。

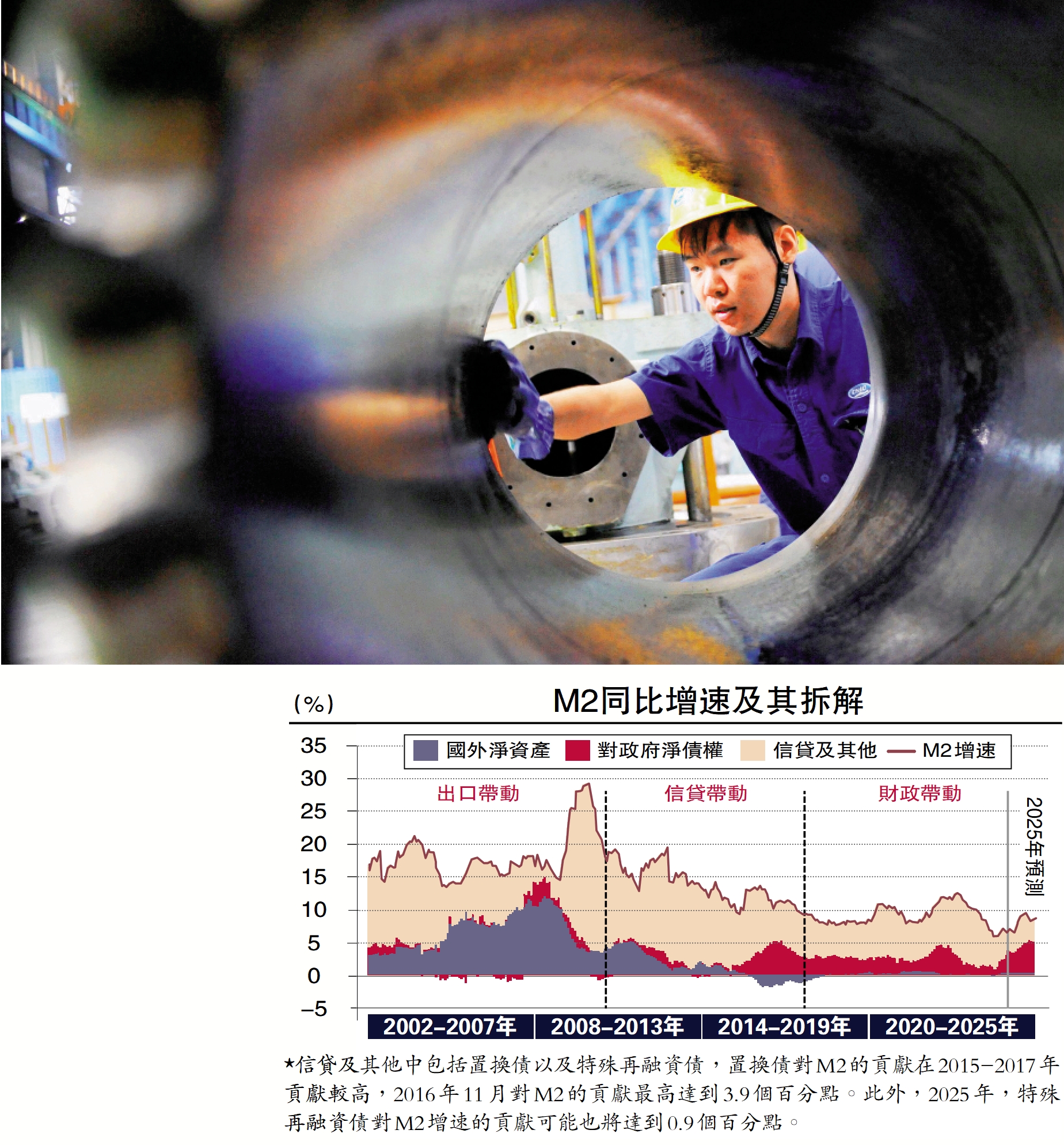

2009年之前,對外淨資產是貨幣創造的重要渠道,而2009年到2018年之間,信貸是貨幣創造的最重要渠道,其中2015年之後對外淨資產對貨幣的創造基本可以忽略。2019年到2022年期間財政投放貨幣的重要性上升,而2023年以來,財政與信貸投放貨幣的力度均明顯減弱。在信貸和對外淨資產創造貨幣面臨阻力的情況下,隨着財政力度加大,筆者預計2025年財政投放貨幣的力度將加大。

從這個角度來看,通脹看似貨幣現象,但本質更似「財政現象」。過去十年來,中國財政脈衝確實領先GDP平減指數,雖然2016至2017年期間因為供給側改革的緣故,通脹上升更多源自供給端的收縮。隨着財政擴張力度加大,2025年通脹有望改善。財政擴張推升通脹的現象在美國也得到印證。數據顯示,過去二十多年來,美國財政赤字率對其核心個人消費支出價格(PCE)通脹有比較明顯的領先意義。

通脹共振指數回升

那麼,什麼領先指標可以幫助我們跟蹤通脹的變化呢?如前所述,低通脹時期,物價共振現象比較弱,而通脹較高時期,物價共振現象比較強。如果物價共振指數上升,那麼通脹也將上升。因此我們構建了中國CPI和核心CPI共振指數(相似性指數),該指數大概領先CPI和核心通脹兩個月左右。

我們的估算顯示,CPI與核心CPI的共振指數近期已經出現回升,說明CPI通脹可能已經見底。實際上,自2024年10月份起核心CPI通脹已經連續三個月小幅改善,而總體CPI通脹因為食品、豬價等因素擾動,仍然處於低迷態勢。不過,未來通脹改善的幅度主要取決於財政擴張的力度。

供給產出邊際放緩

如前所述,本輪物價低迷主要源於需求不足而非供給過剩,因此提升物價主要靠提振需求而非大幅減少供給。資產周轉率和產能利用率有比較明顯的正相關係。我們的分析也顯示,固定資產周轉率處於歷史分位數較低水平的行業並不多,似乎不存在廣泛的產能過剩問題,主要是汽車、醫藥生物、電力設備、基礎化工、計算機等產能偏高或供需矛盾較大。

因此,供給邊際放緩來自於主動(聯合減產、錯峰生產、停產檢修等)或被動(政策引導、庫存累積、現金流虧損等)減產,企業根據需求情況調整產能的開工率,限制供給側的擴張。

從被動角度來看,持續現金流虧損的領域或將加快出清。2021年以來,一些行業領域已連續十餘個季度EBITDA(稅息折舊及攤銷前利潤)虧損面在10%以上,比如計算機、建築裝飾、醫藥生物等。企業在長期「失血」中會逐漸陷入運營困難和技術落後,最終從市場中退出,實現行業的出清。供給出清一方面會表現為經營主體、產量、產能、人員等下降,另一方面也表現為新增投資擴張的節制。

綜合來看,我們預計,供給端對PPI的影響可能更多類似於「托底」。本輪供給調整主要涉及到粗鋼、銅冶煉、化工、建材等行業。一方面是為了優化行業的供需格局,另一方面則是為了助力實現綠色低碳目標。2016至2018年曾發起過一輪針對高耗能傳統行業的供給側去產能,政策執行過程中具有「硬約束」的特徵,對相關行業價格的提振效果非常顯著。

不同於上一輪供給側改革,本輪針對傳統產業的產能約束政策更可能以「軟約束」的形式呈現,不會採用強力的行政限制性措施,對PPI更多起到托底而非大幅拉升的作用,預計軟約束下的「產能去化」在我們預測的基礎上對2025年PPI提振0.1個百分點。比如,鋼鐵、煤炭和有色金屬對PPI通脹產生的影響都可能小於0.06個百分點。

(註:張文朗、段玉柱均為中金公司分析師)